Дзен-мани: Счета (карты, вклады, кредиты и др)

Учёт кредитных карт. Кредитная карта добавляется как счёт с типом «Карта». В настройках счёта укажите Кредитный лимит. В Текущем балансе укажите сумму задолженности (со знаком минус) или 0, если задолженности нет. Кредитный лимит используется для расчета суммы доступных средств, а также для расчёта баланса при добавлении операций из SMS или из интернет-банка.

Учёт кредитов. Потребительский, авто или ипотечный кредит добавляются как счёт с типом «Кредит». При добавлении кредита укажите условия кредитования:

- Дату получения кредита;

- Сумму;

- Срок кредита;

- Процентную ставку;

- Тип платежей (аннуитетные или дифференцированные).

При добавлении кредита через веб-версию, Вы можете сразу создать планируемые операции с погашением кредита. В мобильном приложении такой опции нет. Если кредит Вы взяли недавно и хотите учесть поступление кредитных денег на свой счёт, то можно указать счёт поступления денег. Если кредит Вы взяли давно, то рекомендуем не создавать перевод. Условия кредита нужны для первичного расчёта процентов и в дальнейшем они больше нигде не используются.

После создания счёта баланс кредита будет отрицательный и будет включать в себя общую сумму задолженности (тело кредита + проценты). Ежемесячный платёж по кредиту добавляется как перевод, например, с наличных на кредит или с карты на кредит. Если Вы досрочно погасили часть кредита, то необходимо скорректировать первую операцию по кредиту, которая включает в себя сумму кредита и проценты.

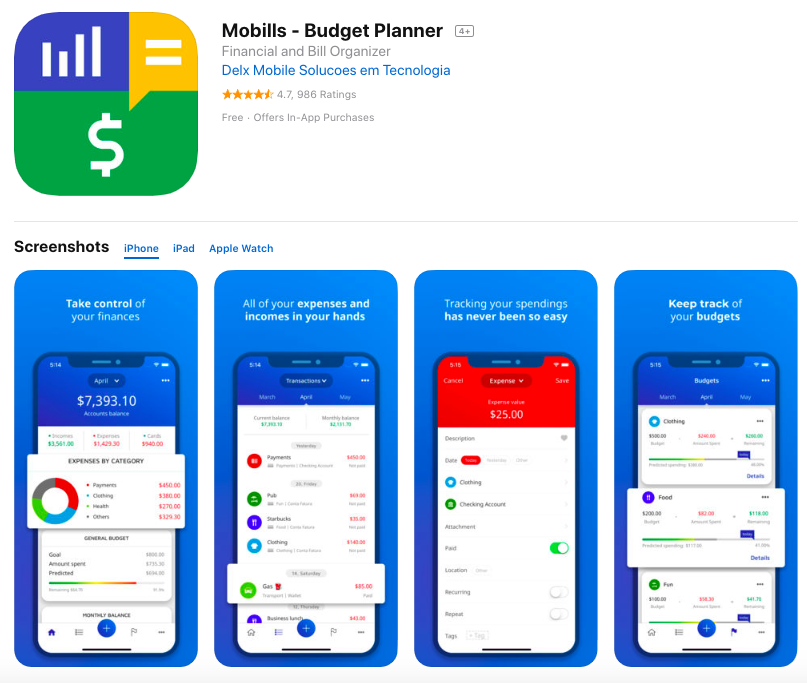

Mobills Budget Planner

- Android

- IOS

Речь идет о довольно продвинутом финансовом менеджере. Из недостатков – отсутствие перевода на русский язык и необходимость создания обязательного аккаунта с привязкой электронной почты. В целом же, интерфейс Mobills Budget Planner – понятный и модный.

Можно сохранять данные на разные сервисы, облако и карту памяти, чтобы заходить с любого устройства.

На главном экране отображается вся нужная информация – состояние счетов, графики и отчеты по операциям, последние уведомления и возможности синхронизации данных.

Есть возможность отдельно прикреплять файлы и делать тэги, формировать счета с конкретными категориями.

Разработчики также позаботились о виджетах и компьютерной версии программы.

Некоторые пользователи называют минусом приложения недостаточную детализацию. Так, в каждом из разделов вы не можете выбрать подкатегорию, чтобы, к примеру, точно разделить свои расходы на коммунальные услуги. Кроме того, бесплатный пробный период заканчивается через 2 недели после скачивания Mobills Budget Planner.

Хипстеры на гироскутерах

Рекомендую

Хорошо

Удобство

Внешний вид

Цена

Поддержка

Функциональность

Плюсы

Оставил самое благоприятное впечатление своей технологичностью: тут тебе и автоматическая синхронизация с самыми разнообразными банками, и возможность отсканировать QR-код, сразу получив список покупок по чеку.

Поддержка на высоком уровне. С одной стороны есть форум-база знаний с ответами на вопросы. С другой стороны, есть живой Telegram-чат с аудиторией на полтысячи человек. На мои письма поддержка отвечала в течение дня.

Стратегически очень хороший сервис. Работа с ним быстрая и энергоёмкая.

Минусы

Но тактически я столкнулся с большим количеством «косяков».

Подключилась синхронизация у меня хорошо. Потом в первый же день перестала работать синхронизация с банком Открытие, во второй день я читал сообщения, что были проблемы с «Тинькофф» и «Хоум кредитом».

При сканировании некоторых чеков сообщалось об отсутствии данных.

Поддержка отвечала быстро, но проблему так и не решили! У меня не редактировался один из автоматически загруженных счетов. В первом ответе мне посоветовали вместо сайта пользоваться мобильным приложением. Во втором ответе посоветовали перезайти в мобильное приложение. Выйдя из него, я ещё полдня не мог в него зайти, а зайдя, обнаружил, что там мой сбойный счёт вообще не отображается.

Такая чехарда связана с тем, что развитие сайта они забросили, а оставили только разработку мобильного приложения. За пожизненную лицензию они просят 1250 рублей. Если сейчас они экономят на развитии проекта, то что же будет через пару-тройку лет, когда деньги от постоянных лицензий кончатся, а пользователи останутся?..

Ну, и плюс по-мелочи стали появляться какие-то корректировки из-за появления (исчезновения) кредитного лимита по карте.

В этом сервисе нет желаемой для меня возможности сгруппировать содержимое одной покупки. Там можно только взять загруженную сумму покупки и разбить её по категориям. Однако после этого трудно уже восстановить, что входило в какую покупку, чтобы свериться с банковской выпиской.

Начав пользоваться сервисом, я вспомнил выражением «приехали вейперы на гироскутерах и быстро сделали хорошо». Акцент на «быстро», а не «хорошо».

1. CoinKeeper

Как это работает:

состоит из категорий доходов/расходов и кошельков. Каждая представлена круглой иконкой. Можешь изменить каждую, если захочешь.

Также в наличии интерактивная часть – виджет монетки. Перетаскиваешь ее в нужную категорию трат, указываешь сумму и готово. По итогу программа сообщит, сколько денег осталось в кошельке.

Помимо этого, для особо буйных шопоголиков есть функция ограничения – лимит на месяц для определенных категорий трат с последующей возможностью отслеживания потраченной/остаточной частей.

Если ты и твоя половинка уже наладили семейный бюджет, но никто не понимает, куда (блин!) уходят деньги, программа предлагает синхронизацию с другими устройствами.

Бюджет

Программа предусматривает формирование бюджета на любой срок. Наиболее популярные варианты – квартал/месяц/2 или 4 недели. Бюджет можно назначить для каждой статьи расходов – зажимаешь иконку, пишешь сумму. Все просто.

После установки лимита, его можно наблюдать под соответствующей иконкой. После «вливания» денег в ту или иную категорию, последняя будет визуально наполняться, как стакан водой. Кроме того, жидкость меняет цвет, поэтому, как только ты видишь, что какая-то иконка стала красной – срочно тормози, ты борщишь.

Кошельки

Кошельков можно сделать, сколько твоей душе угодно.

Кошельком может быть: реальный кошелек, карта, кредитка, электронная валюта. Баланс, кстати, можно указать отрицательный (очевидно, для кредиток) – очень упрощает жизнь.

Финансовые цели

Если нет денег, но очень хочется, а кредитки – тю-тю, придется копить. Отображаются ФЦ в приложении как тип расхода. Вот это – по-настоящему круто. В психологии это называется «рефрейминг». Одно дело – отложить, а потом под шум винтов потратить, и совсем другое дело – типа уже потрачено.

Долги

Неприятное словечко, да? А вот и нет! Тебе же тоже могут быть должны!)

Короче, приложение предусматривает ведение учёта отданных и полученных долгов.

Дзен-мани: Учет расходов, доходов, долгов

Учет долгов. Долги добавляются, как обычные операции. Если Вы дали в долг или вернули долг, то в форме добавления операции выберите тип операции «Долг», затем «Я дал» и укажите сумму и имя человека, которому дали в долг или вернули деньги. Имя надо указывать в именительном падеже. Например, Антон или Дима. Если Вам вернули долг или дали в долг Вам, то в форме добавления операции выберите тип операции «Долг», затем «Я взял», сумму и имя человека. Имя надо опять указать в именительном падеже. Чтобы закрыть долг, надо добавить «обратную» операцию. Например, если Вы дали в долг и добавили операцию «Я дал», то при возврате денег добавьте операцию «Я взял».

Если Вам вернули только часть долга, то укажите сумму, которую Вам вернули и остаток по долгу будет рассчитан автоматически. Долги закрываются автоматически, если деньги, которые Вы дали и получили обратно в одной валюте. Если Вы дали в долг в одной валюте, а Вам вернули в другой, например, дали в долларах, а вернули в рублях, то для погашения долга добавьте две операции:

- Возврат долга в долларах (на сумму долга);

- Перевод из долларов в рубли (на ту сумму, которую Вы реально получили от должника).

Закрыть (простить) долг можно двумя способами:

- (Рекомендуемый) Найдите операцию, когда Вы давали деньги в долг, и измените её на расход с категорией «Благотворительность».

- Добавьте операцию возврата денег, как если бы должник Вам вернул деньги. И ещё одну операцию списания денег на эту же сумму. Минус этого подхода в том, что эта операция появится у Вас в отчетах в расходах.

Учёт расходов по проектам (ремонт, отпуск, бизнес). Для учёта расходов и доходов по проекту создайте специальную категорию. Например, #ремонт, #отпуск, #сайт. Решётка в начале помогает отличить проект от обычных категорий. Помечайте категорией-проектом расходы дополнительно к основным категориям. Категорию-проект надо указывать второй. Например, Кафе и рестораны, #отпуск. Или: Дизайн, #сайт. Чтобы посмотреть аналитику по проекту в мобильном приложении в «Отчете по категориям» в фильтре выберите категорию-проект и примените фильтр.

Как учесть, когда Вы оплатили общий счёт картой, а друзья вам отдали наличными? Ситуация: в кафе Вы оплатили общий счёт картой, а друзья Вам отдали их часть наличными. Фактически происходит две операции: Вы оплачиваете счёт (допустим, на 100 руб.), и Вам возвращают часть наличными (допустим, 60 руб.). Если эти операции ввести таким образом в систему, то получится доход на 60 руб., что исказит статистику. Предлагается учитывать следующим образом:

- Расход с карты на 40 руб. (Ваша часть счёта);

- Перевод с карты на наличные 60 руб. (то, что Вы и получили наличными).

Это не будет соответствовать банковской выписке, но зато не будет лишнего дохода. Если операция была добавлена из SMS или импортирована из банка, то:

- Откройте операцию на редактирование и нажмите иконку «разделения» (слева от суммы). Выберите две категории: Кафе и любую другую, скажем, Корректировка. В первой строке «Кафе» укажите 40 руб., а во второй 60 руб. Сохраните. После сохранения изменений эта операция будет разделена на две с указанными категориями и суммами.

- Откройте операцию с категорией Корректировка и суммой 60 руб., и измените тип операции на Перевод со счёта карты на счёт наличные.

Как учесть, когда долг был выдан в одной валюте, а закрыт в другой? Долг создается в валюте счёта, с которого или на который он был выдан. И закрывать его нужно в той же валюте на то же имя получателя долга. Пример:

- Я получил в долг 100 долларов от друга с именем Саша. Создаю операцию долга «Я взял» на сумму 100 и указал получателя «Саша» и свой долларовый счёт;

- Через некоторое время я хочу закрыть свой долг, но долларов у меня нет. Я отдаю Саше сумму в 92 евро, чтобы погасить свой долг перед ним. Для этого я создаю в приложении: Операцию перевода с еврового счёта на долларовый, так как будто я меняю свои 92 евро на 100 долларов, и операцию долга «Я вернул» на сумму 100 долларов и получателем «Саша».

В итоге получается, что перед возвращением долга я обменял свои евро на доллары и тут же закрыл долг в долларах (то есть в той же валюте, в которой и брал долг).

Как разделить чек (одну операцию) на несколько категорий? Если операция была создана из смс или импортирована из банка:

- Откройте операцию на редактирование;

- В поле суммы нажмите иконку «разделения»;

- Выберите категории, на которые надо разделить сумму;

- Введите суммы, которые надо отнести к каждой категории;

- Сохраните.

Если сумму надо разделить на две или более подкатегории одной основной категории, то для выбора нескольких подкатегорий нажимайте на иконку «галочки» справа от названия подкатегории.

Как изменяются отношения с деньгами после ухода в свободное плавание

Чтобы ощущать финансовую стабильность и не считать дни от зарплаты до зарплаты, необходимо контролировать и планировать доходы и расходы. Это нужно делать и наемным работникам, и фрилансерам. Но у первых все достаточно просто: аванс и зарплата, несколько обязательных платежей. У фрилансеров все несколько сложнее.

Больше переводов. Вместо предсказуемых доходов в одни и те же даты фрилансер может получать несколько платежей в неделю. И мелких, и не очень. Иногда они могут поступать хаотично.

Если не контролировать денежные потоки, будет то густо, то пусто

Несколько источников дохода. Вместо одного работодателя у фрилансера могут быть разовые заказы или 2–3 постоянных клиента. В первом случае деньги могут поступать из десятка различных источников.

Необходимость контролировать оплаты. Конечно, наемным работникам тоже могут задерживать зарплату. Но если вы ждете определенную сумму в конкретный день, то вряд ли упустите ее из виду. Когда деньги поступают хаотично от разных отправителей, можно запутаться, что оплатили заказчики, а что пока нет.

Необходимость оплачивать налоги. За расчет и своевременную оплату налогов с дохода наемного работника отвечает бухгалтерия работодателя. На фрилансе следить за налогами, в том числе с партнерских программ, приходится самостоятельно.

С такими особенностями финансовый учет занимает больше времени и требует повышенного внимания. Чтобы было проще справиться, можно использовать специальные инструменты.

Дзен-мани: Бюджет и Цели

Цели в Бюджете. Цели на данный момент реализованы только в веб-версии zenmoney.ru (раздел «Бюджет и Цели»). Цели, добавленные в веб-версии, не отображаются в мобильном приложении. Если Ваша цель каждый месяц копить определенную сумму, то рекомендуется настроить виджеты «Бюджет 50/20/30» и «Накопления». С помощью этих виджетов можно установить, сколько Вы хотите накопить в процентах от Вашего дохода, и отслеживать прогресс накопления в течение месяца.

Как учитывать переводы (пополнение) на цели? Есть два варианта. Первый и рекомендуемый: добавьте отдельный счёт, связанный с целью и переводите деньги на этот счёт. В Бюджете, правда, факт перевода Вы увидите в строке со счётом, а план в строке цели, но это пока недоработка функциональности целей. Если у Вас нет отдельного счёта, то в Бюджете откройте цель на редактирование, измените накопленную сумму и сохраните.

Можно ли создать цель в валюте, отличной от основной валюты аккаунта? Нет, цель может быть добавлена только в валюте аккаунта.

Как вести бюджет в Дзен-мани легко и просто

Составление бюджета для тех, кто учитывает молоко и сыр в подкатегориях и кому недостаточно двух уровней категорий — категории используются для того, чтобы уменьшить детализацию общей картины трат. Если у вас сотни операций в месяц, то при взгляде на эти операции очень сложно понять, на что же вы все-таки потратили деньги. У большинства пользователей Дзен-мани 16-18 категорий. Ниже два метода составления бюджета, которые позволяют обойтись тремя категориями.

1. 50/20/30 The Balanced Money Formula

Источник (на английском):

- http://www.getrichslowly.org/images/GRS/BMF-handout.pdf,

- https://learnvest.com/article/your-ultimate-budget-guideline-the-502030-rule

В этом методе все расходы делятся на три категории: Обязательные (Надо), Сбережения, Нерегулярные (Хочу).

Обязательные (Надо) — 50% от дохода — это коммунальные, аренда, проезд, медицина, продукты, базовые шмотки. Это расходы, которые почти не меняются из месяца в месяц. Сумму обязательных платежей можно считать вашим прожиточным минимумом.

Сбережения — 20% от дохода — финансовая подушка, накопления на пенсию, учебу детей, погашение кредитов.

Нерегулярные (Хочу) — кино, рестораны, одежда, которую можно было бы и не покупать, книги, спорт, поездки.

Алгоритм работы с таким бюджетом очень простой: как только вы получили деньги, 20% дохода сразу уходят в сбережения. Оставшиеся деньги вы начинаете тратить, раскидывая на две категории: Хочу и Надо. Через месяц вы получите точную сумму, сколько Надо. Она может оказаться больше, чем 50%. Тогда ваши Хочу будут рассчитываться так: 100% — 20% (сбережения) — ХХ% (надо). Если же обязательные расходы будут меньше, чем 50%, то увеличьте процент на сбережения.

Резерв

Чтобы точнее рассчитать сумму свободных денег, в настройках укажите резерв, который должен оставаться на счетах.

Зарезервированная сумма, которая не будет учитываться при расчёте свободных денег

Это необходимо, если

- вы не хотите платить комиссию банку за использование счёта и карты и для этого вам нужно хранить на счёте определённую сумму. Например, в Тинькофф Банке на карте необходимо хранить 30 000 рублей, тогда комиссия не будет списываться;

- вы получили суммы, которыми не можете сами распоряжаться или должны потратить на определённые нужды. Это могут быть командировочные расходы или доходы от бизнеса;

- вы хотите точно знать, что перед зарплатой у вас останется 10–50 тысяч рублей, чтобы чувствовать себя комфортно.

Эти деньги нельзя считать свободными.

Описание сайта

Ресурс выглядит просто. До регистрации он представляет собой классический одностраничник, где расписаны все преимущества игры с Zemoney. После регистрации открываются раздел с розыгрышем и личный кабинет.

Сайт zemoney.ru

Процесс регистрации на Zemoney прост. Для этого нужно:

После создания аккаунта пользователю становится доступна кнопка «Играть». Но игра не предполагает никаких действий с его стороны. После нажатия на экране выводится сообщение с суммой выигрыша. Повторить действие можно через час. Ранее аналогичную схему использовали «биткоин-краны» – сайты с возможностью ежечасно играть в лотерею и получать за это криптовалюту. То, что реальность заработка на «Земани» похожа на развод, становится ясно не сразу.

На платформе представлена информация о распределении призового фонда. Количество выигрышных билетов:

- 3 коп. – 2000 шт.;

- 7 коп – 2000 шт.;

- 10 коп. – 2000 шт.;

- 20 коп. – 1885 шт.;

- 1 рубль – 7 шт.;

- 1000 руб. – 3 шт.;

- 3000 руб. – 1 шт.;

- 10000 руб. – 1 шт.

Однако неизвестно, как часто обновляются билеты. После нажатия кнопки «Играть» на экране высвечивается номер выигрыша. Крупные призы идут под номерами 9994-9999.

Реферальная программа

В ленте сервиса регулярно появляются конкурсы, чаще всего связанные с группой Zemoney во «Вконтакте». Живая, обновляющаяся среда ресурса будто специально располагает к себе посетителя, чтобы он не заподозрил обман.

Счета, синхронизация с банками, добавление операций из SMS, создание категорий

Надежда Лимонникова

Dec 4, 2020 · 5 min read

После установки приложения и регистрации создайте счета, настройте синхронизацию или распознавание SMS, чтобы все операции попадали в приложение автоматически. Рассказываем, как это сделать.

Скачайте приложение

- Дзен-мани для iOS

- Дзен-мани для Android

Счёт в приложении Дзен-мани — это сгруппированные операции, относящиеся к тому или иному банковскому счёту или способу расчётов.

В приложении можно создать отдельные счета для наличных, карт, кредитов, вкладов и электронных денег.

Перед началом использования Дзен-мани по умолчанию создаются три счёта: «Наличные», «Карта» и «Долги».

Как настроить категории

Дзен-мани автоматически распределяет синхронизировавшиеся или добавленные из SMS расходы и доходы по категориям.

Если категория определена неверно, можно выбрать другую. Если подходящей категории нет, её можно создать. Для этого откройте операцию на редактирование и измените категорию.

Выбор категории

Операции, которые приложение не распределит ни в одну из существующих категорий, будут отмечены надписью «Без категории». Для них один раз создайте новую категорию или отредактируйте операцию, добавив в уже существующую категорию. Затем приложение будет само определять такие платежи и добавлять их в заданную категорию.

Категории лучше создавать и настраивать не сразу, а по мере использования приложения. Когда вы обнаружите, что появилось много операций, которые некуда отнести, создайте для них отдельную категорию.

Учёт финансов обычно затрудняет создание слишком мелких категорий расходов, на которые приходится 1–2 % всех трат, и слишком крупных категорий, не позволяющих детализировать расходы.

Внутри категории можно создать подкатегории, чтобы посмотреть, сколько денег уходит по той или иной статье расходов и найти траты, от которых можно отказаться.

Например:

- в категории «Отдых» можно создать подкатегории «Билеты», «Отель», «Экскурсии», «Шоппинг»;

- в категории «Автомобиль» — подкатегории «Бензин», «Мойка», «Техобслуживание»;

- в категории «Еда» — подкатегории «Продукты», «Кафе и рестораны».

Если у вас возникли трудности при настройке, отправьте запрос в техподдержку из приложения или задайте вопрос в группе или в чате Telegram.

2. Monefy

Удобная штука для ведения совместного бюджета. Синхронизируется с применением Google-аккаунта. Предусмотрен многопользовательский режим.

Легко менять записи, работать с категориями трат и доходов. Сопряжённое устройство покажет, кто вносил правки, оперировал с кошельками и т.д.

Вообще, это ПК-приложение, но очень качественная.

Принцип работы:

Траты вводятся максимально просто – вносить сумму можно даже без указания дополнительной информации.

Аналогично предыдущему примеру траты можно дробить на категории.

Есть возможность вывода отчётов в виджет, в том числе и на экран блокировки.

А если ты фанат графиков, приложение тебе точно подойдёт – их здесь огромное количество.

Кроме того, приложение поддерживает несколько вариантов валют, что удобно, если ты продуман, инвестор или бизнесмен.

«Дзен-мани»

Еще один популярный в России сервис «Дзен-мани» при схожем наборе функций имеет одно важное преимущество — возможность автоматизированного внесения данных о доходах и расходах. Производится это двумя способами: подключением импорта операций из банковского аккаунта и платежных систем или распознаванием СМС, поступающих от банка при проведении транзакции

Правда, при оплате или получении доходов наличными информацию все равно придется вносить вручную.

«Дзен-мани» позволяет автоматически вносить расходы и доходы, синхронизируя данные из банка

Как и у сервиса «Дребеденьги», доступ к «Дзен-мани» может осуществляться через браузер на ПК или приложение на смартфоне.

Присутствуют функции учета доходов и расходов с возможностью установки категорий, отчеты в виде графиков и раздел планирования бюджета. Помимо многопользовательского режима, доступно разграничение на семейные и корпоративные финансы или общие и личные, часть из которых можно скрыть от других пользователей.

Бесплатная версия сервиса имеет урезанные возможности мобильного приложения, не распознает СМС, и не поддерживает разделы «Бюджет и цели» и отчет «Карта расходов» в веб-интерфейсе. В платной версии не ограничений: она стоит 99 рублей в месяц, 422 рубля в год или 1249 рублей — бессрочно.

Полный обзор сайта системы учета расходов Дзен Мани

После входа в личный аккаунт, система автоматически откроет главную страницу. На ней в будущем будут отображаться все данные по счетам, баланс наличных денежных средств и средств на карте, а также график фактического и планируемого баланса. Поскольку данные пока не внесены в систему, все графы будут пусты.

Вверху главной страницы отображается:

- Основное меню и управление всеми функциями системы;

- Ниже находится быстрый доступ к основным функциям учета. При необходимости эти окна можно закрыть;

- В правом верхнем углу расположены кнопка выхода из системы и настройки.

Следующим шагом после регистрации, нужно пройти на вкладку настроек Дзен Мани. Обзор настроек:

- Для входа в настройки, нажмите соответствующую кнопку в правом верхнем углу;

- Первыми в списке стоят те же данные, что были внесены при регистрации: страна, город, базовая валюта, адрес почты. При необходимости их можно сменить;

- Немного ниже, можно заметить кнопку «Страница входа». Эта та страница, которая будет автоматически открываться при входе в личный кабинет. Рядом можно поставить птичку напротив предложения входа в аккаунт без ввода логина и пароля на этом компьютере. После нажатия на кнопку «Сохранить», вне данные будут обновлены;

- Далее находятся «Параметры доступа». Здесь можно сменить логин и поменять старый пароль на новый.

- В правой части окна настроек находятся две кнопки:

- Начать все сначала;

- Удалить профиль.

При нажатии на первую, будут удалены все ранее внесенные данные в систему, очищены все транзакции и стерта информация по привязанным карточкам. Это необходимо в том случае, если первая попытка использования была тестовой и ознакомительной, либо при желании начать планирование заново.

При нажатии на «Удалить профиль», аккаунт будет полностью удален из базы данных системы.

После завершения настроек, можно начинать учет собственных денежных средств Дзен мани. Как пользоваться каждой его функцией стоит рассмотреть в отдельности, поэтому необходимо поочередно пройти в каждый пункт меню.

Транзакции

Во вкладке «Транзакции» добавляются все производимые пользователем действия с деньгами в течении дня. Чтобы ее добавить нужно:

- Нажать на кнопку «Добавить одну транзакцию» или «Несколько»;

- В открывшемся окне нужно заполнить следующие данные: выбрать какое действие было произведено; вписать сумму; выбрать категорию транзакции; способ убытия или прибытия денежных средств (наличные или карта); нажать кнопку «Добавить транзакцию».

- Транзакция отобразится в списке ниже.

Планируемые транзакции

Эта вкладка работает аналогично с предыдущей, только списание средств производится в день, когда сделка подтверждена. Таким образом даже будущие поступления или уходы денег будут всегда на виду.

Отчеты

Здесь в будущем можно просматривать отчеты о проделанной работе.

- Динамика. Показывает рост или падение выбранного показателя по соответствующим дням, месяцам или годам

- Сравнение периодов. Изменение показателей по выбранным данным;

- Карта. Здесь будут показаны расходы или доходы по карте.

- Рост капитала. Отображение или упадок личных финансов по выбранному периоду времени.

Бюджет и цели

Здесь расположена таблица, в которую можно вписывать любые прогнозируемые покупки, траты, поступления средств, зарплату, переводы и т.д. Так же можно ставить цель и отчислять к ее достижению определенный процент поступлений, делая их неприкосновенными, чтобы наглядно было видно, сколько осталось времени к ее достижению.

Еще

Здесь расположены второстепенные функции сервиса, которые могут понадобиться только при полном освоении стандартных процедур планирования:

- Счета;

- Категории;

- Импорт;

- Экспорт;

- Правила.

На каждой странице сервиса, в правом нижнем углу, есть кнопка «Вопросы, ошибки, предложения», нажатие на которую перенаправляет пользователя на официальную группу «Вконтакте», где можно ознакомиться с частыми вопросами или задать свой администрации проекта Дзен Мани.

«Дребеденьги»

Этот простой и удобный в использовании сервис обладает обширным набором возможностей для ведения бюджета, за что снискал высокую популярность у русскоязычной аудитории. Он предлагает учет доходов, чтобы знать на какую сумму стоит рассчитывать через месяц или год, и расходов, благодаря чему можно определить какие покупки являются целесообразными, а какие нет.

Для наглядности анализа в каждом из этих разделов можно завести категории, а траты помечать комментариями или скриншотами чеков.

Сервис «Дребеденьги» помогает вести учет расходов и доходов, а также анализировать бюджет

Кроме того, здесь продуманы инструменты планирования и статистики, первый из которых позволяет видеть динамику достижения поставленной цели, а второй — проводить анализ бюджета, рассматривая данные на графике.

Вся личная информация хранится в облаке, поэтому доступ к ней легко получить как через приложение, так и из браузера на ПК. Присутствует многопользовательский режим для семей, в котором каждый будет иметь собственную учетную запись, но общие статистику и бюджет. При этом один из них может иметь права администратора, устанавливая различный доступ к тем или иным данным.

Сервис доступен бесплатно, но с большим набором ограничений. Подписка обойдется в 599 рублей в год.

AndroMoney

- Android

- IOS

Это бесплатное приложение для владельцев смартфонов скачало уже более пяти миллиона человек, и при этом оценка программы лишь немного не дотягивает до идеальной пятёрки в магазине. Главное преимущество AndroMoney – простота и почти интуитивное управление.

Приложение работает без сбоев и обладает всеми важными функциями. В частности, вы можете:

Иметь несколько учетных записей (для каждого члена семьи, например).

Работать с любой валютой (курс высчитывается автоматически).

Выстраивать графические выводы информации и делать гистограммы.

Подключить свои кредитные карты и вклады.

Смотреть отчёты по любой дате.

Добавлять отдельные операции с указанием сумм, получателей и периодичности.

К преимуществам программы относятся:

Наличие веб-версии для работы на компьютере.

Возможности сохранения базы данных как на карте памяти, так и в облачном хранилище.

Удобное создание автоматических платежей для учёта ежемесячных трат.

Защита данных паролем, а также функция резервного копирования.

Из минусов, пожалуй, стоит назвать не слишком стильный дизайн приложения и наличие рекламы. Однако обе проблемы решаются установкой платной pro-версии.

«Дзен-мани» — сервис для учёта личных финансов Материал редакции

Друзья, привет! Меня зовут Антон Федосин, мне 35 лет и я представляю проект «Дзен-мани». Сервис помогает планировать и вести учет личных финансов. Это ваш ассистент, который подскажет, сколько у вас свободных денег, сколько надо на оплату счетов, кто и сколько вам должен.

Чем «Дзен-мани» отличается от конкурентов

- У «Дзен-мани» есть веб-сервис и мобильные приложения. Вносить траты удобно на телефоне, а планировать и анализировать дома на большом экране.

- Мобильные приложения умеют распознавать банковские СМС и создавать операции. СМС распознаются от более 200 банков России и СНГ. Это отменяет необходимость внесения до 70% операций, что сильно упрощает учет.

- Если у вас много операций идет через электронные кошельки, то есть автоматический импорт из «Яндекс.Денег», «Qiwi.Кошелька», Webmoney.

- Для семей есть возможность совместного учета, где у каждого могут быть личные счета, но при этом есть возможность смотреть общий бюджет.

Немного про модель монетизации в цифрах

Сервис существует уже несколько лет и за это время мы попробовали три модели монетизации.

Система донейтов: 4 тысячи активных пользователей перечисляли около 6 тысяч рублей в месяц. В среднем платили 20-25 человек, т.е. 0,5% аудитории.

Вторая модель основывалась на платных приложениях. Мы решили оставить веб-сервис бесплатным и привлекать через него людей для покупки приложений. В итоге платные приложения приносили 20-30 тысяч рублей в месяц. Не проживешь.

Третья модель, которую мы полностью запустили в марте, это модель подписки. Премиум-подписка дает доступ ко всем возможностям всех продуктов «Дзен-мани» (веб-версия и приложения под iOS и Android). Это как купить абонемент во все фитнес-клубы одной сети. По планам в апреле мы должны выйти на 200 тысяч в месяц.

Еще про финансовые показатели компании можно прочитать в группе во «ВКонтакте».

Планы развития компании

Миллионы пользователей и штат из сотни человек — история не про нас. Мы хотим предоставлять первоклассный сервис и делать полезный продукт, при этом иметь свободу, которую дает маленькая компания из увлеченных людей: работа без офиса, без контроля над сотрудниками, без отчетов перед инвесторами. Компания из 5-7 человек — идеальный вариант. Такой бутиковый сервис по управлению личными финансами для тех, кто хочет получить большего от своих денег, реализовать свои задумки и жить полной жизнью.

Возвращаем микрофон читателям.

Хотите получить в руки микрофон и рассказать о своем стартапе? Добро пожаловать за трибуну.

Домашняя бухгалтерия

CoinKeeper

В сервисе CoinKeeper на одном экране видна статистика доходов, расходов и текущего остатка, что очень удобно. Также здесь предусмотрены другие полезные функции: напоминание об обязательных платежах (оплата ЖКУ, кредитов и так далее), ограничение расходов, повышающее шансы совершить желаемую крупную покупку в запланированный срок, и даже учет долгов с уведомлением о том, что пришло время расплачиваться.

В CoinKeeper на одном экране отображается вся статистика

Из других возможностей здесь есть импорт операций из более чем 150 российских интернет-банков и распознавание расходов из СМС, автоматическое занесение данных о доходах, если это, скажем, зарплата, получаемая в один и тот же день ежемесячно. Конечно, не забыты и стандартные возможности, характерные для всех сервисов: учет доходов и расходов, статистика и планирование, многопользовательский режим и доступ как из веб-версии, так и из приложения.

К сожалению, бесплатная версия имеет самый базовый набор функций, а импорт банковских операций есть только в Platinum, которая стоит 299 руб./мес. или 2999 руб./мес. Поэтому оптимальный вариант — версия Premium за 149 руб./мес., 899 руб./год или 1499 руб. за неограниченный срок.

Всё хорошо, за редкими исключениями

Плюсы

Наличие как веб-клиента так и мобильного (Android+iOS).

Возможность вести бюджет всей семьей на разных устройствах одновременно.

Корректная работа мобильных клиентов в offline

Широкие возможности веб-клиента по отчётности.

Минусы

Функционал мобильного клиента на Android удобен для наполнения данных, но не очень удобен для анализа. Нет ни поиска, ни отчётов, ни редактирования категорий и счетов. Но он всегда под рукой, и веб-интерфейс полностью устраивает.

Пользуюсь уже второй год — менять пока не собираюсь. Да, для удобного ведения бюджета необходимо заплатить за сервис, но не так и много и 1 раз на всю семью.

Spendee

- Android

- IOS

Spendee – многофункциональное приложение для личных финансов и бухгалтер, отображающее расходы в виде отчётов и наглядных диаграмм. Программа занимает в памяти место на пару десятков мегабайт, поэтому быстро устанавливается и предлагает в момент первого запуска выбор предпочтительной валюты.

Преимущества приложения:

Присутствует русскоязычный интерфейс.

Расходы отображаются в удобной инфографике и диаграммах.

Доходы и расходы отмечаются разными цветами в соответствии с настроенными категориями операций.

Можно делать заметки с операциями и прикладывать счета и чеки в виде фотографий.

Можно настраивать уведомления о планируемых тратах.

Выведение информации по расходам в круговой диаграмме демонстрирует, какие категории услуг и товаров наиболее затратны для пользователя.

К сожалению, у Spendee нет функций для импорта чеков и квитанций из SMS-сообщений. Ещё один минус заключается в том, что это исключительно постоплатный сервис – здесь нет возможности загрузить чек и оплатить его банковской картой прямо из приложения.

Одна важнейшая фишка – автоматический экспорт расходов по карте или банковскому счёту. Добавляете их в приложение, авторизуете, и видите актуальные данные о списании средств без ручного набора. Это, кстати, удобно для контроля расходов по карте ребёнка.